今日,10年期国债上演历史性时刻,早盘10时54分,10年期国债收益率跌破2%大关,自今年9月24日后再次迈入“1时代”, 并创2002年4月以来新低。在权益市场波动震荡的背景下,债券市场再次站在舞台中央,成为市场最为关注的明星品种。

数据显示,11月当月,10年国债收益率走出13bp的强势下行波段。在权益市场一度逼近3500点下毫不逊色,迅速完成接棒成为资金的“新宠”。

不少机构人士认为,流动性宽松和基本面偏弱仍是构成债市持续强势的主要因素,10年国债短期内破2%后预计将在一段时间内处于1.9%-2.0%区间波动。

10年国债收益率下破2.0%

今日早盘,债市延续强势表现。截至12时,10年期国债一度下破2.0%关口至1.9975%新低,国债期货早盘品种悉数上涨,30年期主力合约涨0.67%。

友山基金联席首席投资官许永斌对财联社表示,今年12月份的情况与以往有所不同,面临央行利率走廊调控、降准降息预期、特朗普2.0时代等多重新环境考验,而从国内宏观数据暂未明显改善。他认为,尽管有PMI温和回升的积极因素,但这种改善部分归因于对特朗普政府加征关税的不确定性所导致的短期内外贸订单增加。

华西宏观固收团队认为,从定价影响因素来看,地方再融资债年内增发规模、速度及期限结构是利率上行的三大扰动,而偏弱的信贷数据、月末宽松的资金面、一级市场较强的承接力则是利率下行的三大支撑。据华西固收团队测算,12月政府债净发行约1.1万亿元,环比回落约7000亿元,12月整体供给压力不大。

华西证券首席经济学家刘郁表示,从节奏来看,各期限收益率已经创新低,月初可能容易震荡,非银资金可能会优先博弈存款替代型短期限品种,随后若长短端期限利率明显走扩,中下旬10年国债收益率下行或更为顺畅。对于等待进场的配置盘而言,地方债增发期间的10年、30年地方债均具备配置价值。

业内人士分析指出,鉴于12月降准预期高于降息,而降息预计最早于明年一季度实施,12月利率走势仍将具有明显季节性下行特征,从历史上12月债市10年国债收益率月内下行空间大约为6-7bp,因此5-10bp的“超额下行幅度”依然可期。

需以中性利率为锚观察资金利率反弹

尽管市场看多的声音占多数,不过仍有不少机构短期仍持谨慎中性态度。

天风固收团队认为,12月份10年国债有效突破2%的希望或需等到中央经济工作会议公告落地再做判断,若公告结果要显著低于预期,同时央行不做干预,10年期国债才会形成稳定低于2.0%的区间表现。

此外,在许永斌看来,在市场中性利率仍低于政策利率的情况下,机构行为仍会偏久期策略配置,由于央行致力于构建前端市场的利率走廊体系,旨在减少流动性溢价,许永斌表示, “只有降息至中性利率以下,长端利率才不会跟随降息下行,10年国债或才能企稳回升”。

公号“沧海一土狗”主理人也表示,自特朗普当选之后,美元指数走强,我们国内在前期快速降息下,反映实体经济支持力度的一年存单利率却稳中有升,并没有受美元走强影响,这是因为当一年存单利率若低于中性利率的时候,政府通常会快速降息,若降息幅度超出预期,资金就不会提前抢跑,资金利率就会出现反弹。

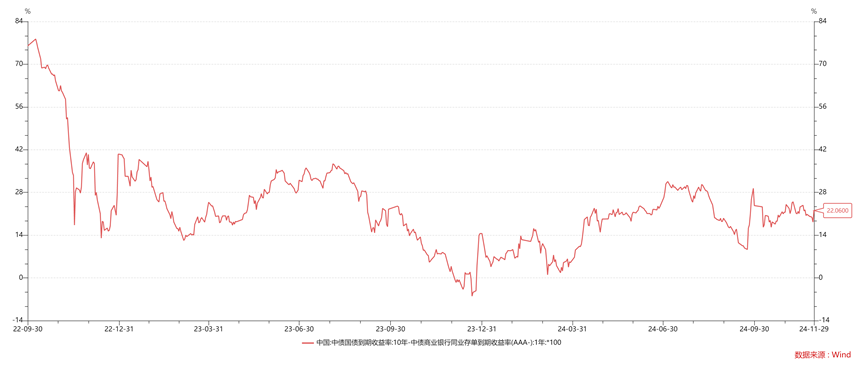

图:一年存单利率较10年国债出现反弹

往后看,华福固收团队认为,如果明年经济基本面延续2024年趋势运行,政策利率的下调幅度预计在30BP左右,而曲线形态上预计会继续呈现短端先行、长端跟随的走势,不过若考虑到今年政策宽松力度已经较大,2025年财政政策有望进一步加码,届时基本面和经济情绪均可能有所好转,这也会导致债券利率明显上行,甚至可能触碰2.2%左右的高点。

(来源:

财联社)